M. Dupond, après une longue carrière d’exploitation capitaliste, a réussit à se constituer une épargne pour améliorer l’ordinaire une fois l’âge légal de la retraite passé ou, le cas échéant, pour survivre des fois que l’État ait fait faillite d’ici là. Comme il est patriote, M. Dupond décide d’aider l’État français à se financer en plaçant ces économies sur l’OAT 2,25% 25 octobre 2022, obligation émise pour de vrai le 31 octobre[1. Cette émission obligataire a permis à l’État d’emprunter 4,4 milliards d’euros sur 10 ans à un taux moyen de 2,22%.].

Il faut dire que des emprunts d’État, il y en a. C’est la maladie classique des social-démocraties : elles sont en permanence tiraillées entre cette part de leur électorat qui réclame des services publics gratuits (i.e. financés par l’impôt) et ceux de leurs électeurs qui rechignent à raquer pour les autres. Du coup, afin d’assurer la réélection de l’équipe en place et une fois les trésors du génie fiscal épuisés, la social-démocratie se met à créer des dettes. Mieux encore, elle a même trouvé un moyen de justifier scientifiquement ses penchants clientélistes grâce à John Maynard Keynes : créer du déficit et de la dette, c’est une politique de croissance et donc, c’est bien ; gérer son budget sainement, c’est de l’austérité et donc, c’est mal.

Bref. Le 31 octobre 2012, M. Dupond achète pour 100 euros (multipliez ce chiffre et les suivants comme bon vous semble) d’OAT 2,25% 25 octobre 2022, en vertu de quoi l’État s’engage à lui verser 2,25 euros d’intérêts par an pour chacune des dix prochaines années et à lui rembourser ses 100 euros en octobre 2022. Naturellement, ces intérêts seront fiscalisés soit au taux du prélèvement libératoire de 24%, soit au barème progressif de l’impôt sur le revenu et devront également être amputés de 15,5% de prélèvements sociaux : ce qui signifie que l’État pourrait récupérer jusqu’à 39,5% des intérêts qu’il paye à M. Dupond via son administration fiscale.[access capability= »lire_inedits »]

Il est important de noter qu’à ce stade, du point de vue de l’État, l’opération est définitivement bouclée : quoi qu’il arrive, il dispose désormais de 100 euros qui lui coûteront 1,36 euros par an (2,25 euros d’intérêts dont il récupère 89 centimes sous forme de taxes) et qu’il devra rembourser à M. Dupond en octobre 2022[2. L’État s’est engagé à rembourser 100 euros mais n’a jamais précisé ce que sera la valeur de ces 100 euros… D’où les velléités d’une part croissante de nos politiciens à remettre la main sur la planche à billets.].

Évidemment, dix ans, c’est long, et il est tout à fait possible que M. Dupond ait finalement besoin de son argent entre-temps. Fort heureusement pour lui, les obligations ont ceci de pratique qu’elles peuvent se revendre au marché de l’occasion − le marché « secondaire », par opposition au marché « primaire » sur lequel M. Dupond a prêté de l’argent à l’État. Tout le problème est de savoir à quel prix.

Par exemple, en octobre 2015, notre obligation à dix ans sera devenue une obligation à sept ans, et il est tout à fait possible que le niveau des taux d’intérêt à sept ans, à cette date, ne soit pas de 2,25% mais de 3%. Du coup, pour refourguer son obligation, M. Dupond sera obligé de baisser son prix de vente de manière à ce que les 2,25 euros d’intérêts annuels payés par l’État permettent à l’acquéreur d’obtenir un rendement de 3% (sinon, bien sûr, il ira voir ailleurs). En l’occurrence, M. Dupond devra vendre son obligation à 95,3 euros et donc subir une perte en capital de 4,7%.

Naturellement, le raisonnement symétrique est également vrai : si, en octobre 2015, M. Dupond cherche à revendre son obligation alors que les taux à sept ans sont à 1,5%, il réalisera une plus-value d’environ 5 euros par rapport à ses 100 euros initiaux (et devra au passage s’acquitter de 34,5% d’impôts sur ce montant). De ce qui précède, le lecteur est invité à retenir deux choses. Règle numéro 1 : d’une manière générale, dire que les taux des obligations montent est strictement équivalent à dire que leur prix baisse (et inversement) ; c’est le même phénomène vu d’un angle différent. Règle numéro 2 : du point de vue du débiteur − ici l’État − rien ne change ; que les taux ou les prix montent ou baissent, il continue à payer ce qui était prévu au départ.

Or, voilà qu’en octobre 2015, le gouvernement français s’apprête à clôturer son quarantième exercice fiscal d’affilée en déficit. Les caisses sont vides, les entreprises et les contribuables mettent la clé sous la porte ou fuient vers des cieux plus cléments, le chômage et les prestations publiques qu’il implique explosent… Bref, l’État français est en quasi-faillite : on ne sait pas encore s’il répudiera unilatéralement tout ou partie de sa dette ou s’il se contentera de revenir au franc pour le dévaluer (et donc rembourser en monnaie de singe, ce qui revient au même) ; ce qui semble de plus en plus probable, c’est que les créanciers de l’État risquent passer à l’essoreuse.

Du point de vue de M. Dupond, naturellement, c’est un gros problème : non seulement il pressent que sa retraite par répartition a déjà été répartie dans d’autres poches que les siennes mais, en plus, il comprend parfaitement que les fameux marchés financiers, c’est lui. M. Dupond a beau faire habituellement preuve d’un flegme à toute épreuve, les hurlements de panique de Mme Dupond ne l’y aident pas. Alors, M. Dupond cherche à vendre son obligation, quitte à la brader, quitte à perdre la moitié de ses économies : il préfère ça à la ruine totale.

Seulement voilà, la situation financière de l’État n’est un secret pour personne et déjà, les créanciers − la caisse de retraite de M. Durand, la compagnie d’assurances qui gère le contrat d’assurance-vie de M. Michel, le fonds d’investissement sur lequel M. Leblanc a placé son épargne − se précipitent pour se débarrasser de leurs titres. Du coup, les prix s’effondrent et les taux s’envolent. C’est à ce stade que la cavalerie des agences de notation, toujours en retard de trois plombes depuis qu’elle est devenue une annexe du régulateur, arrive et dégrade la note souveraine de la France. Bien sûr, personne ne les croit, mais les quelques investisseurs qui n’avaient pas encore cédé à la panique se voient maintenant contraints par la loi de liquider leurs positions.

Sur le marché obligataire, c’est O.K. Corral. Les derniers investisseurs craquent et réalisent des pertes énormes en cédant leurs obligations alors que seuls quelques hedge funds acceptent encore de les racheter à des prix dérisoires. Plusieurs compagnies d’assurances ont déjà fait faillite et la plupart des régimes de retraite complémentaire sont aux abois tandis que plus aucune entreprise française − sans parler des banques − n’arrive à emprunter un centime sur les marchés.

Alors que M. Dupond réalise à peine qu’une vie de travail vient de partir en fumée, les politiciens, dûment relayés par les médias, défilent devant les caméras de télévision pour expliquer à quel point cette « attaque contre la France » est intolérable, pour dénoncer l’action nuisible des « spéculateurs », pour vouer aux gémonies la « finance folle, mondialisée et dérégulée ». Mais rassurez-vous : ce scénario apocalyptique n’est que pure fiction.[/access]

*Photo : Images of money.

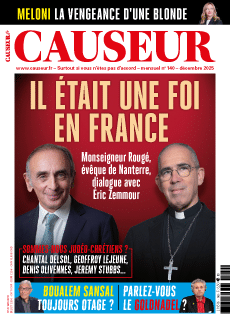

Causeur ne vit que par ses lecteurs, c’est la seule garantie de son indépendance.

Pour nous soutenir, achetez Causeur en kiosque ou abonnez-vous !