L’An de grâce 2013 devait être celui de la réforme des banques. Grâce à la loi bancaire française, d’une part, à l’Union bancaire européenne, d’autre part, on allait mettre au pas ceux qui nous avaient plongés dans la mouise. Seulement, la loi française ayant reçu le nihil obstat des banques françaises et le projet européen étant désormais soutenu sans réserve par l’ensemble des banques de la zone euro, il faut croire qu’ils ne sont guère contraignants et que les pécheurs ont obtenu la rémission de leurs fautes au confessionnal. En clair, les affaires vont continuer. As usual.

La loi française vise à séparer le risque représenté par le prêteur, endossé par la banque commerciale classique, et celui créé par le trader, assumé par les salles de marchés qui font aujourd’hui partie des activités des mêmes grandes banques. À l’origine, le projet européen poursuivait le même objectif ; mais il tend, de surcroît, à mutualiser le système bancaire de la zone euro et à le soumettre à une supervision de la Banque centrale de Francfort[1. Bruxelles et Francfort voudraient étendre la supervision à l’ensemble des banques de l’Union, ce qui ne manque pas d’irriter la Pologne, la Suède ou le Royaume-Uni qui ne sont pas membres de la zone euro et n’ont donc aucune influence sur la politique de la BCE.]. Il s’agit, d’une part, d’empêcher que les risques nés de la spéculation sur les marchés financiers contaminent l’ensemble du système et, d’autre part, maintenant que nombre de faillites sont acquises[1], de renforcer la confiance dans les institutions financières en les soumettant à la surveillance du gendarme de Francfort.

Ces louables ambitions pourraient laisser croire que la sagesse est enfin de retour au sein de la nef des fous. En réalité, ce ne sont que des faux-semblants. La loi française ne changera rien à la politique qui a permis aux banques de spéculer, pour leur propre compte, sur les monnaies, les matières premières, les actions, les titres d’emprunt et sur les produits financiers qui en sont dérivés. Et l’Union bancaire, si elle voit le jour, conduira à assurer les banques contre la faillite par une garantie explicite des contribuables, invraisemblable fuite en avant quand on sait que les États sont exsangues et leurs contribuables doublement asphyxiés par les charges et par la récession.

Nicolas Sarkozy, François Hollande, même combat : dénonciation des « activités spéculatives », pour l’un, de la « finance sans visage » pour l’autre. Le discours du Bourget, en 2012, faisait donc écho à celui de Toulon jeté en pâture, en 2008, à une opinion médusée par le séisme financier. L’enjeu, dans les deux cas, était de savoir si, oui ou non, on allait laisser les banques continuer à se livrer à des opérations de « trading pour compte propre » (plus risquées et souvent plus rémunératrices que les opérations d’achats et de ventes de titres ou devises effectuées pour leurs clients). Nicolas Sarkozy a oublié qu’il l’avait posée, François Hollande fait mine d’y répondre par la présente loi bancaire. Mais pour que cela soit efficace, il faudrait soit que les banques commerciales cessent toute activité de trading pour compte propre, soit qu’elles les externalisent dans des sociétés avec lesquelles elles n’auraient ni lien capitalistique, ni relation de crédit – en bon français, il faudrait qu’elles vendent cette partie de leurs activités[2. Opération de vente qui s’appelle « spin off » dans le jargon économique et financier.].[access capability= »lire_inedits »]

En réalité, il n’y a pas de demi-mesure possible. Ou bien on maintient le mélange des genres actuel, ou bien on tranche dans le vif en instaurant une séparation étanche entre des sociétés spécialisées dans le trading pour compte propre qui spéculeront avec l’épargne qui leur est confiée, et les banques de dépôt qui se replieront sur leurs métiers traditionnels : le crédit et les services financiers.

François Hollande et Pierre Moscovici ont opté pour une pseudo-réforme qui s’apparente plutôt à un maquillage juridique du statu quo qui prévalait jusqu’ici. Aux termes de la loi, les banques devront concentrer leurs activités de trading les plus risquées dans des entités autonomes, mais qui seront leurs filiales à 100%, ce qui signifie que le trading pour compte propre demeure dans le périmètre de la banque. Le seul changement formel, c’est que les pertes éventuelles affecteront les comptes de filiales ; mais si ces pertes atteignent un montant substantiel, la maison-mère est nécessairement engagée.

En tout cas, dans les milieux d’affaires, nul ne s’y est trompé. À l’évidence, le Président n’a pas eu le cran de s’engager dans un conflit frontal avec les banquiers français. En clair, le déni de responsabilité se porte aussi bien à gauche qu’à droite et Pierre Moscovici protège les banques aussi bien que l’a fait Christine Lagarde. On ne saurait cependant se contenter de ce constat banal à pleurer.

Pourquoi les banques refusent-elles de se replier sur leurs activités traditionnelles ? Est-ce par orgueil, pour protéger l’image de « maîtres du monde » que leur conféraient les traders cocaïnés et les salles de marchés bourdonnantes popularisés par les médias à partir des années 1980 ? À vrai dire, ces apprentis-alchimistes qui, après avoir fait croire aux peuples crédules qu’ils savaient transformer le plomb en or, ont transformé en plomb l’or de nombreux épargnants, n’ont plus vraiment bonne presse. C’est donc plus trivialement une question de gros sous. Le trading pour compte propre a fini par représenter une part substantielle – le tiers, la moitié, voire plus – des profits déclarés et versés aux actionnaires. Le manque à gagner que représenterait son abandon ne serait sans doute pas compensé par les économies résultant du licenciement collectif des traders.

L’affaire de la loi bancaire s’achevant en « pipi de chat », restait à savoir si le chantage des banquiers allait aussi venir à bout du projet d’Union bancaire européenne, en préparation à Bruxelles sous l’autorité de notre compatriote Michel Barnier. Sur la base d’un rapport établi en 2012 par Erki Liikanen, président de la Banque de Finlande, le principe d’une séparation entre spéculation et crédit semblait acquis. Or, le 29 janvier, Bruxelles capitule en rase campagne[3. « Bruxelles retreat on key bank reform » Financial Times, 30 janvier 2013.]. Les banques concernées ont menacé, en cas d’adoption du texte, de fermer les robinets du crédit à la production et à la consommation. Et la récession européenne a encore affaibli les autorités publiques face à leurs maîtres banquiers. Une nouvelle contraction du crédit mettrait fin aux derniers espoirs de reprise économique.

Toutefois, l’échec du projet européen a au moins le mérite d’introduire un peu de vérité dans ce dossier opaque : si la loi française peut encore donner le change aux candides, la capitulation de la Commission résonne comme un aveu.

Il faut donc se pencher sur le deuxième volet du projet d’union bancaire : la soumission des banques à la supervision de la BCE.

Deux remarques préalables s’imposent. Premièrement, il existe de longue date un commissaire européen chargé de superviser les affaires bancaires et financières. Deuxièmement, la Banque centrale européenne est par construction, depuis sa naissance, en position idéale pour suivre les évolutions des banques de la zone euro : les chiffres de l’évolution du crédit dans les pays membres ainsi que ceux des défauts de paiement des débiteurs du système bancaire lui sont transmis en temps réel.

Pour savoir si la surveillance de Francfort a une chance d’être efficace, il faut comprendre comment les autorités européennes « compétentes » se sont laissé déborder par les événements entre 2007 et 2009. Tout d’abord, comme nous l’avons expliqué dans la précédente livraison de ce magazine, les conditions d’emprunt favorables proposées aux différents emprunteurs de la zone laissaient préjuger, à tort, de leur prospérité future et de leur solvabilité. Ensuite, dans certains pays, l’essor économique permis par l’emballement du crédit a donné une certaine crédibilité à ces anticipations optimistes, avant le retour à la dure réalité. Enfin, on dirait que Bruxelles et Francfort sont dirigées par des borgnes dont l’œil valide ne regarde que les dettes publiques, comme si l’équilibre budgétaire était le seul critère de la solidité d’une économie, la question des dettes privées ayant été soigneusement éludée.

Le projet d’Union bancaire aurait donc dû, au minimum, être assorti d’une analyse de l’échec du dispositif antérieur. Mais l’Europe a ceci de commun avec l’ancienne Union soviétique que l’heure du bilan n’y sonne jamais, sauf pour dire qu’il est globalement positif et que, en l’absence de socialisme réel ou de construction européenne, ce serait encore bien pire. On va donc s’efforcer d’inventer un nouveau dispositif incarnant le « plus d’Europe » ou le « mieux d’Europe » qui figurent dans le bréviaire des zélotes, au mépris de la pureté de la langue.

À vrai dire, nous ignorons quelles modalités permettront au banquier de Francfort de superviser quelque 6 000 banques en Europe. Mais nous savons l’essentiel, qui empêche de prendre au sérieux un tel projet. En Occident, les banques centrales, qu’elles soient à Washington, à Londres, à Francfort, sont au service des banques. La crise de 2008, venue d’Amérique, et celle de 2010, apparue à la périphérie de la zone euro, ont montré deux choses. Premièrement, les banques sont contraintes de dissimuler leurs difficultés pour ne pas faire fuir leurs déposants et leurs prêteurs habituels : ce que l’économiste Gaël Giraud appelle un « mensonge structurel »[4. Illusion financière, Gaël Giraud, chapitre 6 « Le dilemme des banques centrales », Éditions de l’Atelier, 2012.]. Deuxièmement, les banques centrales ne peuvent pas ne pas tenter de prolonger l’existence des banques en difficulté et en faillite, avec le concours éventuel des États.

Et c’est pourquoi, au-delà de cette supervision proclamée depuis les « hauteurs béantes de l’Europe »[5. Les Hauteurs béantes de l’Europe, Roland Hureaux, Bartillat, 1999.], l’Union bancaire tente de mettre en place un dispositif de garantie générale des dépôts bancaires par les contribuables européens, qui reviendrait à instaurer la garantie des faillis par ceux qui sont parvenus à conserver leur solvabilité. L’Union bancaire réaliserait ainsi, à l’échelon des banques, ce que le Mécanisme européen de stabilité organise au profit des États. En d’autres termes, l’Union bancaire poursuivrait la fuite en avant commencée avec les plans de sauvetage des États.

Dans ces conditions, on peut toujours dénoncer les graves défaillances de la régulation publique dès que les intérêts du monde bancaire sont en jeu. Encore faut-il ouvrir enfin les dossiers noirs de la réforme bancaire, apparus à la faveur de la crise. J’en recenserai trois.

Le « double loop ». La formule, désormais courante dans les médias économiques anglais et américains, désigne la double dépendance qui lie des États européens en faillite ou exposés à la faillite à des banques que la BCE a sauvées de la cessation de paiement[6. « Bruxelles retreat on key bank reform » Financial Times, 30 janvier 2013.]. C’est l’un des traits qui distinguent la situation en Europe de celle qui a cours en Amérique. En effet, les banques européennes étant très fortement engagées sur les dettes publiques de la zone, un défaut de paiement partiel des États leur serait fatal. À cela s’ajoute le fait que les emprunts nouveaux émis par les États sont désormais souscrits principalement par les banques du pays concerné : les portugaises pour les emprunts de Lisbonne, les espagnoles pour ceux de Madrid, les italiennes pour ceux de Rome.

L’économiste Gaël Giraud décrit avec simplicité la situation en résultant. « Un double élastique relie désormais le nageur (l’État ou la banque, selon le cas) et son sauveteur (idem) : si le premier coule, le second sera entraîné avec lui. Si le second coule, le premier sera lui aussi entraîné par le fond »[7. Illusion financière, op.cit. page 40.]. Au passage, il souligne que cette situation n’est pas sans lien avec la question du trading pour compte propre. Non seulement les États dépendent de la bonne volonté des banques qui souscrivent leurs nouveaux emprunts, mais ils sont soumis à leur pouvoir de détruire les finances publiques en jouant sur les CDS − credit default swaps − qui ont fait faire faillite à Lehman Brothers et à tant d’autres. La salle de marché de la BNP peut décider en quelques jours de l’insolvabilité du Trésor français en faisant monter le prix des CDS qui assurent notre dette publique.

On le voit, le rapport de force est plus que défavorable à la puissance publique, empêchée d’exercer son pouvoir normatif par sa dépendance vis-à-vis des banques. C’est d’autant plus consternant que les banques continuent de souscrire les dettes publiques non pas avec de l’épargne constituée mais avec de l’argent créé à leur bénéfice au guichet de la Banque centrale. Le vaudeville européen se joue à trois : États, banques, Banque centrale. L’argent emprunté à 0,75% au guichet de Francfort est replacé ensuite à 2,4% ou 5% dans les nouveaux emprunts des États. La complicité de la Banque centrale permet donc aux banques de se constituer une rente qui les enrichira – à condition bien sûr que les États échappent à la faillite.

La vérité des comptes bancaires. Depuis la fin 2008, les banques ont obtenu le privilège d’échapper aux règles comptables en vigueur sous l’autorité de l’organisme londonien, l’IASB, qui les a élaborées. L’IASB d’abord, le premier G20 de Londres ensuite, leur ont en effet donné une grande liberté dans l’évaluation de leurs créances publiques et privées. De sorte que personne, en dehors de quelques initiés du sérail bancaire, ne peut fournir un diagnostic plausible sur la santé financière des organismes concernés.

Plus grave encore que l’obscurité qui entoure les comptes bancaires, il y a leur falsification avouée. Comment se fait-il, en effet, que les banques espagnoles, affectées d’un taux de défaut et de retards de paiement de plus de 11%, équivalent à leur faillite virtuelle, puissent encore afficher des comptes en équilibre ? La chose est d’une simplicité confondante. Quand ces banques font procéder à la saisie des logements des ménages insolvables, elles comptabilisent à leur actif la valeur, plus ou moins réaliste, des biens saisis. Mais elles conservent aussi le montant de la créance qui n’est pas réglée, comme si le débiteur allait finalement s’acquitter de sa dette. Soit, très grossièrement, deux fois le montant de la créance due ! Or, ni la Banque d’Espagne, ni les autorités européennes n’ont agi pour faire cesser la falsification.

L’avenir du collatéral. La grande aventure du crédit en Occident, depuis trente ans, est fondée sur le recours massif aux garanties collatérales, telles que les hypothèques, et la faculté donnée aux prêteurs de revendre les prêts assortis de ces garanties. Que ce soit à Paris, à Bruxelles ou sous d’autres cieux en Occident, la crise avait offert l’occasion de poser la question du « collatéral » en ces termes : faut-il maintenir un régime qui facilite l’accumulation des dettes et la montée des risques de faillite ou doit-on créer des garde-fous pour limiter ces pratiques ? Ce débat fondamental n’a pas eu lieu. Espérons qu’il va enfin s’ouvrir. À moins, ce qui n’est pas exclu, que nous soyons requis par d’autres séismes.[/access]

*Photo : aranjuez1404.

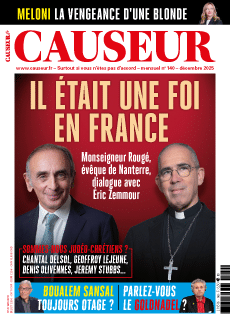

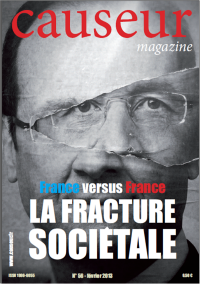

Causeur ne vit que par ses lecteurs, c’est la seule garantie de son indépendance.

Pour nous soutenir, achetez Causeur en kiosque ou abonnez-vous !