Dans l’état actuel des économies occidentales, une crise financière pourrait être déclenchée dans les mois à venir que ni les Etats ni les banques centrales ne pourront empêcher.

La mondialisation économique a signifié une concurrence salariale sur toute la planète. Il s’en est suivi une déflation salariale dans les riches économies occidentales et une forme de panne de demande compensée par une hausse importante des dettes publiques et privées alimentant une demande et une croissance quelque peu artificielles.

La crise des crédits pourris immobiliers américains de 2008 qui fit trembler toute la planète est l’expression la plus pure de cet excès d’endettement.

Deux innovations majeures: taux zéro et rachat des dettes

Pour surmonter cette crise et ses soubresauts, les banques centrales américaines et européennes mirent en place une politique de taux à court terme à 0%. L’achat de dette publique et même privée avec l’argent public des banques centrales permit de faire baisser les taux longs à des niveaux proches de 0% en Occident. Ces taux à 0 permirent de tenir l’édifice d’un crédit excessif tout en générant des hausses de prix sur les marchés immobiliers et financiers assurant un surcroît de demande et un peu de croissance dans des économies à la peine. Dit autrement, les économies occidentales étaient si fragiles qu’elles ne pouvaient pas supporter des taux trop différents de 0%.

Vint alors la crise du Covid et sa gestion par le confinement c’est à dire l’arrêt de l’économie. Cette gestion sanitaire par l’arrêt des entreprises et du versement des salaires (et des recettes fiscales) imposa à l’Etat de compenser les trous par de l’argent public. Ce processus causa à nouveau une forte hausse de l’endettement public. C’est ainsi que la France a augmenté sa dette publique de 600 milliards d’euros sous le quinquennat Macron, principalement pendant la période 2020-2022.

Lors de la sortie de crise du Covid, les gouvernements occidentaux mirent en place des plans de relance d’un montant excessivement élevé. Cette relance excessive couplée à des problèmes de goulets d’étranglement liés aux confinements provoqua une poussée d’inflation. Il ne faut jamais oublier que l’inflation se situait à 7% aux Etats-Unis en janvier 2022, un mois avant le début de la guerre en Ukraine. La guerre accéléra la hausse des prix de l’énergie et des matières premières. Elle amplifia ainsi une inflation occidentale qui atteignit ainsi des niveaux de 8 à 10%, du jamais vu depuis 40 ans.

Les banques centrales y répondirent par deux actions. La fin de l’achat de dette publique et privée qui, se faisant par création de monnaie, est inflationniste. La hausse des taux à court terme, passant de 0 à 1% en Europe et de 0% à 3% aux Etats-Unis.

A lire aussi: Quelle grève?

Crise économique et crise financière en perspective

L’édifice de la dette occidentale, n’étant plus soutenu par les taux à 0% et les achats de dette par les banques centrales, est fragilisé. Pire, la hausse des taux à long terme signifie la baisse de la valeur des obligations. Les obligations d’Etat américaines à 10 ans et à 30 ans ont ainsi vu leur prix baisser respectivement de 15% et 25% depuis le début de l’année. Et cette dégringolade a tendance à s’accélérer. Les dettes publiques et privées sont détenues par toutes les institutions financières, qui voient ainsi leurs bilans fragilisés comme pendant la crise de 2008. Les prix de l’immobilier et des actions baissent aussi, accentuant les risques bancaires.

Enfin, la hausse des taux et la dégringolade des actifs enclencheront inévitablement une récession dans tout l’Occident. Les taux d’intérêt étant encore loin du niveau d’inflation, leur niveau minimum dans un monde normal, une crise financière est probable. Quelle forme prendra-t-elle ? Il est difficile de le dire tant les prix des actifs ont tous été tirés vers le haut par la politique de taux 0 et les achats d’actifs. Les Américains parlent de « Bubble everything », une bulle financière généralisée.

La crise financière peut arriver par de multiples canaux.

La Banque des Règlements Internationaux, la BRI, annonçait récemment qu’il y a 800 000 milliards de dollars de produits dérivés financiers dans le monde. Avec la hausse des taux et la baisse des actions, une partie de ces contrats financiers risqués peuvent perdre brusquement de leur valeur comme en 2008 et déclencher des problèmes bancaires en cascade, déclenchant une crise financière aigüe.

Crédit Suisse et Deutsche Bank sont des banques systémiques, pouvant déclencher une telle crise. Ces deux banques ont aujourd’hui des CDS (swap sur défaillance de crédit) à 5 ans à respectivement 3% et 1,5%. Cela signifie que ces banques empruntent 3% et 1,5% au-dessus de l’Etat suisse et allemand. Ces niveaux sont intenables pour des banques puisque leurs marges d’intérêts avec les clients deviennent alors négatives. Cette situation démontre qu’une crise financière peut s’enclencher rapidement.

A lire aussi: Energie: une crise qui vient de loin

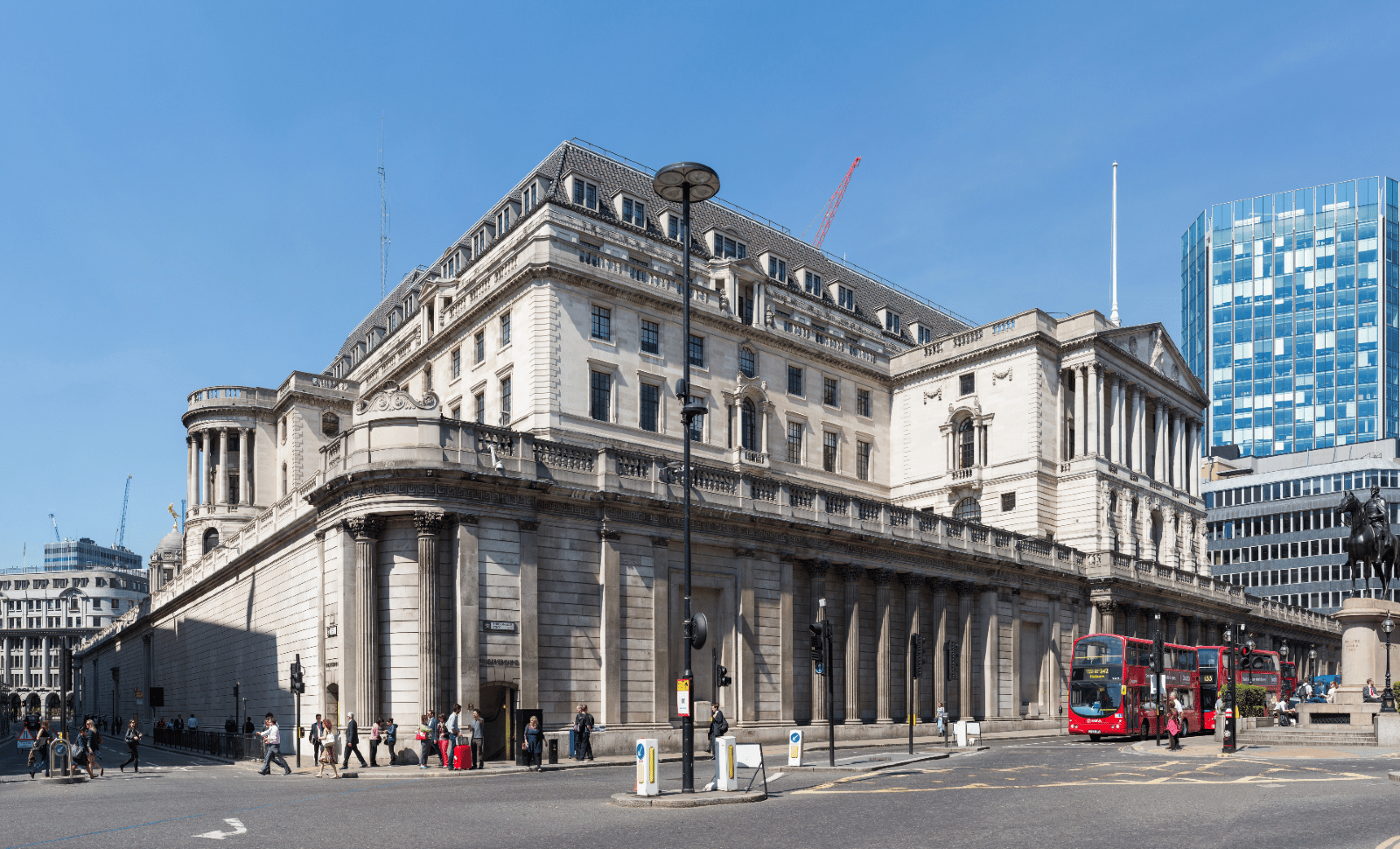

Le phénomène le plus dangereux est la crise qui touche les obligations d’Etat des pays occidentaux. Les prix des obligations d’Etat américaine et britannique baissent ainsi de plus en plus vite depuis le début de l’année. La situation des fonds de pension et des obligations d’Etat britannique est la plus inquiétante. Elle touche la base du système financier britannique, les 3 800 milliards de livres sterling investis par les fonds de pension pour payer avec les intérêts et les dividendes les retraites de l’Anglais moyen. Les fonds de pension américains sont eux un mammouth encore plus gros puisqu’ils pèsent 35 000 milliards de dollars d’actifs investis. Au Royaume-Uni, les taux à long terme sont restés durablement proches de 0 pendant les dix dernières années. Les fonds de pension ne pouvaient pas se contenter d’investir leur 3500 milliards à taux 0 puisqu’ils n’auraient eu aucun revenu pour payer les retraites. Ils ont ainsi, pour la moitié des fonds, joué avec le feu financier en signant avec les banques des contrats financiers, des produits dérivés de taux pour accroître leurs revenus. Evidemment, quand les taux décrochent du niveau 0, ces stratégies occasionnent des pertes phénoménales. Ces pertes phénoménales ont même tari le cash de certains fonds de pension, obligés alors de vendre des obligations d’Etat britannique et de prolonger le cercle vicieux ; tant et si bien que les taux à 10 ans sont passés de 2% début août à 4,5% deux mois plus tard. Une vitesse de hausse des taux et de baisse des prix jamais vue. La Banque d’Angleterre, appelée à l’aide par un fond de pension en déroute, a dû intervenir en achetant des obligations d’Etat à 10 ans pour arrêter la débandade. Mais la création de monnaie générant de l’inflation, cette attitude ne peut pas être pérenne. Il reste possible que sous la contrainte, les banques centrales renoncent à leur politique de resserrement du crédit, voire reprennent la pratique du quantitative easing (assouplissement quantitatif), renouant avec la spirale vicieuse de l’endettement sans fin.

La bulle de crédit a été tellement prolongée que les dirigeants occidentaux n’ont plus de solution pour la résoudre sans casse. Il est donc probable qu’une crise financière se déclenche dans les mois à venir, nourrissant alors la crise économique et l’instabilité générale. Un des seuls évènements qui pourrait éviter une crise financière est le retour de la paix, la baisse importante des prix de l’énergie, prélude à une baisse de l’inflation et d’un certain apaisement des tensions économiques et financières.

La Grande Récession (depuis 2005): Une chronique pour comprendre

Price: ---

0 used & new available from